Статью подготовили специалисты образовательного сервиса Zaochnik.

Налоговое планирование на предприятии. Суть и основные цели

Содержание:

Налоговое планирование

Налоговое планирование предприятия – это деятельность организации, которая направлена на уменьшение или оптимизацию налоговых выплат.

Главными задачами налогового планирования являются следующие:

- Определить налоговые обязательства перед государством в плановом периоде по каждому налогу и по предприятию в целом.

- Провести расчёт плановой себестоимости продукции.

- Разработать финансовый план для предприятия.

- Минимизировать налоговые выплаты.

- Определить объём налоговых платежей для планового периода.

- Разработать план экономического и социального развития.

Кроме того, одной из главных целей налогового планирования является ещё и повышение общего научного уровня планирования, что безусловно должно стать основанием для повышения эффективности производства.

Существует два вида налогового планирования на предприятии:

- Стратегическое.

- Тактическое.

Стратегическое планирование осуществляется на этапе создания и регистрации предприятия и главным образом оно сконцентрировано на минимизации налоговых обязательств в перспективе. Этот этап состоит из выбора организационно-правовой формы хозяйствования, вида и профиля предпринимательской деятельности, места расположения самого хозяйствующего субъекта, его филиалов и дочерних организаций, их регистрации.

В ходе данного процесса анализируется возможность использования "налоговых оазисов" – офшорных территорий и свободных экономических и торговых зон и так называемых "налоговых убежищ". Этот этап служит для возможности определить не только места, где наиболее привлекательные льготные условия налогообложения, но и места, куда можно с меньшими затратами перевести полученный доход из одной страны в другую, а также получить выгодные налоговые кредиты, избежать двойного налогообложения при условии наличия этих факторов. Данный этап служит для продумывания стратегии размещения капиталов, инвестиционной политики и финансирования.

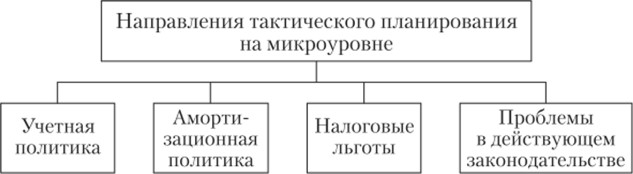

Тактическое налоговое планирование – это процесс, который предусматривает организацию расчёта конкретных видов налогов на следующий финансовый год или среднесрочную перспективу с применением всех возможностей, которые прописаны в законодательстве для оптимизации размера налоговых выплат.

Основные направления тактического планирования на микроуровне изображены на картинке ниже.

Величина уплачиваемых налогов во многом зависит от учётной политики, которую проводит организация. В ней должны отражаться следующие аспекты:

- Способ ведения бухгалтерского учёта. Делится на два вида: по поступлению платежей, или кассовый метод, и по отгрузке, или метод счёт-фактур.

- Способ учёта амортизационных отчислений.

- Методы оценки запасов. Это могут быть ФИФО, метод средней стоимости и т.п.

В ситуации, если предприятия прибегает к ускоренным методам исчисления амортизационных исчислений, то можно говорить о получении дополнительной выгоды по налогу на прибыль и налогу на имущество организации.

Самым важным направлением по снижению налоговых платежей на предприятии можно считать строгое соблюдение действующего налогового законодательства. А его ведение просто не представляется возможным без правильного и точного ведения бухгалтерского учёта и отчётности, а также соблюдения всех норм и правил относительно налоговой системы и бухгалтерскому учёту. Соблюдение этих мер полностью обезопасить компанию от налоговых штрафов и санкций.

Принципы налогового планирования

Вести налоговое планирование без знания налогооблагаемой базу невозможно. Определить её модно только в соответствии с перспективным планом экономического и социального развития предприятия. Основой такого плана является план производства продукции, иначе говоря производственная программа. Объективность и точность налогового планирование во многом зависит от научной составляющей и её обусловленности. Такая ситуация складывается ввиду того, что все разделы плана экономического и социального развития предприятия целиком основаны и зависят от производственной программы.

Точность налогового планирования зависит от адекватного прогноза цен, уровня инфляции и изменений налоговой системы. Чтобы спланировать налоговые платежи на предприятии, необходимо прибегнуть к одному или нескольким способам их определения:

- Метод экстраполяции.

- Экспертный метод.

- Метод от достигнутого.

- Экономико-математический метод.

Самым популярным является метод от достигнутого. Он в меру точный и наиболее понятный специалистам. Его смысл заключается в том, что за основу берутся налоговые платежи предприятия за базовый период, а после идёт процесс их корректировки с учётом изменений, которые происходили в плановом периоде. Прежде всего это касается изменений в производственной программе и в налоговом законодательстве.

Так, величину НДС на плановый период с использованием этого метода можно определить по формуле:

где НДСПЛ — величина НДС, уплачиваемая предприятием в плановом периоде; НДСб — величина НДС, уплаченная в базисном периоде;Jб — индекс физического объема выпускаемой и реализованной продукции в плановом периоде;Jц — индекс цен на продукцию, выпускаемую предприятием с учетом инфляции.

Таким же образом можно вычислить плановую величину исключительно тех налоговых платежей, которые имею налогооблагаемую базу в виде объёма реализованной продукции. Просчитать плановую величину страховых налоговых взносов можно по формуле:

где СВПЛ — величина страховых взносов, уплачиваемых в плановом периоде; СВб — величина страховых взносов, уплаченных предприятием в базовом периоде; Узп — индекс средней заработной платы в налоговом периоде;Jv — индекс среднесписочной численности работающих в плановом периоде.

Чтобы вычислить земельный налог в плановом периоде, нужно применить следующую формулу:

где НЗПЛ — величина земельного налога в плановом периоде; НЗб — величина земельного налога в отчётном (базовом) периоде; J3 — индекс ставки земельного налога.

Транспортный налог в плановом периоде определяется за счёт внесения изменений в формулу просчёта транспортного налога в базисном отчётном периоде, иными словами с учётом ввода данных о прибытии и выбытии транспортных средств.

Идентичным способом определяется и плановая величина налоговых выплат на имущество предприятия.

Всё это представляет собой базу для просчёта плановой себестоимости продукции, а также плановых финансовых итогов деятельности предприятия.

Навигация по статьям