Статью подготовили специалисты образовательного сервиса Zaochnik.

Факторы для прогнозирования качества прибыли

Содержание:

В мире столько всего неизученного, одновременно много чего исследовано. Но исследование не дает гарантии исчерпывающих знаний о предмете. Множество споров, теорий, различных точек зрения. Пожалуй, сюда смело можно отнести термин «качество прибыли». В учебниках связанные с экономикой не раз можно его встретить, но четкого определения не существует, как говорил, Леопольд Бернстайн: «Почти нет общего согласия относительно определений или предложений, лежащих в основе это понятия».

Понятие, объекты и структура качества прибыли

Качество прибыли – это:

- оценка различных факторов показателей финансовых итогов количественного и качественного измерения, обусловленные управленческими решениями в маркетинге, менеджменте, в операционной, инвестиционной и финансовой деятельности, приносящие доход предприятию;

- сущность прибыли, формирующая благодаря определенным факторам;

- расхождение показателей бухучета, что говорит о расхождении подлинности показателей.

Значимость анализа качества прибыли определяется оценкой прибыли в качестве показателя эффективности, источника финансирования потребностей масс, платежа доходов собственникам, что показывает результат и качество управления. Оценка помогает бухгалтерам, проводящим бухучет, сравнить анализы функционирования разных организаций, оценить их прибыльность. Также оценка помогает финансовым менеджерам. Ведь именно они составляют прогноз прибыльности и принимают решения в области управления.

Рисунок 1. Зависимость чистой прибыли от факторов

Объекты анализа – стадии формирования прибыльности организации, но на разных этапах работники выполняют работу в собственных интересах.

Производителям капитала выгодна прибыль до платежа процентов и налогов, поэтому ей дают оценку величины в качестве источника, который в состоянии покрыть расходы. С точки зрения государства, прибыль до налогообложения считается основой для формирования и источником для выплаты налога. С точки зрения поставщиков прибыль рассматривается как объект распределения. Исследования (ведение бухучета и его сравнительный анализ) за год могут показывать: чистая прибыль увеличивает, а убыток уменьшает капитал предприятия. В следующем отчетном году доходность распределяют по реинвестируемой части и по дивидендам. Дивидендной политикой протекает распределение чистой прибыли в необходимых пропорциях. Данная политика является одним из главных инструментов менеджмента в организациях, где капитал представляется в виде доли. Иногда эта прибыльность формирует резервы капитала.

Для уплаты дивидендов придется пожертвовать доходами, что уменьшает капитал предприятия, а также показывают возникшие задолженности. Все данные операции отражаются записями: дебет счета 84 «Нераспределенная прибыль», кредит счета 75 «Расчеты с учредителями» и счета 70 «Расчеты с персоналом по оплате труда». Чаще всего задолженность погашают деньгами, вырученными с продажи товаров, услуг. Но не всегда продажи дают ожидаемого результата и усложняют процесс погашения задолженностей, например, снизился спрос на продукцию, значительно истечение сроков задолженностей. Если же продажи приносят высокий доход, то происходит своевременная выплата дивидендов, а это свидетельствует о повышение рентабельности факторов производства. При этом достигнутый доход заранее был прогнозирован.

Реинвестированный доход является постоянным показателем в разделе баланса «Капитал и резервы». Списание части доходов, и создание запасного капитала осуществляются по дебетовой записи по счету 84 «Нераспределенная прибыль». Прибыль важна, с точки зрения, денежной устойчивости. Нераспределенные доходы находятся под постоянным контролем и управлением. Два этих процесса осуществляются во время финансового планирования и ведения аналитического учета по соответствующим субсчетам, что не меняет величину в синтетическом бухучете, так как финансирование затрат состоит из поступающих денег.

Доход как элемент капитала может менять форму. И этот факт нужно принимать во внимание при формировании чистой прибыли. Для этого необходимо дать ответы на 3 вопроса:

- какой объем дохода показывает эффективность деятельности организации?

- Какой объем дохода можно считать итогом учетной политики или манипулированием бухгалтерскими методами?

- Насколько влияют прочие расходы и доходы на создание чистой прибыли?

Факторы, влияющие на оценку качества прибыльности по направлениям:

- анализ учетной политики, оценка методов в формировании дохода;

- исследование динамики продаж и рыночной доли фирмы;

- исследование и оценка факторов в процессе создания прибыли от продаж, ее стабильности, рассматривая как основной элемент общей суммы доходов;

- исследование и оценка состава, структуры и формирования прочих доходов;

- исследование и оценка учета налогов и их влияние на чистую прибыль;

- исследование нефинансовых показателей, влияющие на денежный итог факторов внешней среды, эффективность управления предприятием, уровень профессиональной компетенции персонала и т.д.

Кто: данный анализ могут проводить внешние пользователи. Документ должен содержать данные отчета за год, в соответствии с требованиями описанные в Положении по бухучету. Приказ Минфина России от 6 октября 2008 года № 106н. ПБУ 1-2008 «Учетная политика организации» гласит: содержание учетной политики обязана быть раскрыта предприятием, публикация полного или частичного отчета должна соответствовать законам РФ, учредительным документом или собственной инициативой.

Предприятие обязано выбрать форму учетной политики. Она не должна противоречить законодательству и нормативным актам по бухучету. Если это не выполняется, то бухгалтер предприятия разрабатывает метод ведения учета в соответствии с бухгалтерскими стандартами и МСФО. Это дает:

- учетную политику в качестве инструмента управления;

- основу для создания множества вариантов величины финансовых итогов;

- повышенную роль субъективных факторов, которые влияют на итог;

- влияние на уровень профессиональной компетентности, опыта, квалификацию главного бухгалтера.

Как говорили ранее, на итоговый результат влияют различные факторы, например:

- оценка активов;

- способ амортизации;

- оценка стоимости запасов, которые подлежат списанию в производство;

- доходы/расходы;

- и т.д.

Примеры

В ОАО «НЛМК» расходы общехозяйственные расходы и по продаже товаров, услуг и т.д. считаются в полном объеме по обычным видам деятельности, а их себестоимость, осуществленная на внутренний рынок и экспорт, считается как производственная (не включая управленческие расходы). Все это протекает согласно требованиям Минфина России от 6 мая 199года ПБУ 10-99 «Расходы организации». Это дает возможность рассчитать показатель валовой прибыли, рентабельности, обоснованную величину дохода и другие финансовые коэффициенты.

Так как прибыль от продаж считается одним из главных условий дохода, то особое внимание заостряют на анализе ее формирования. Для этого:

- рассчитываются денежные коэффициенты валовой прибыли и рентабельности продаж;

- исследуются факторы, которые смогли изменить доход от продаж.

Модель влияния факторов:

– прибыль от продажи;

– выручка от продажи;

– себестоимость реализованной продукции;

– коммерческие расходы;

– управленческие расходы;

– коэффициент валовой прибыли;

– доля соответственно-коммерческих и управленческих расходов в выручке.

На примере рассмотрим влияние факторов на изменение прибыли и рентабельности продаж в 2009 году в сравнение с 2008 годом:

Прибыль от продажи (тыс. руб.):

Рентабельность продаж (доли. ед):

Из примеров видно, что на трансформацию дохода повлияли все факторы: снизились выручка и коэффициент валовой прибыли из-за чего уменьшилась рентабельность, увеличились коммерческие и управленческие расходы.

Вывод: анализ позволяет понять стабильность финансовой составляющей организации. Влияющие факторы:

- выручка от продажи (влияние цен, структуры, объема, ассортимента, наличие убыточных видов);

- себестоимость проданных товаров и услуг (зависит от технологий, износа, технического состояния, роста и контроля над использованием ресурсов, проф. подготовка работников, эффективности работы и т.д.);

- управленческие и коммерческие расходы.

Формула расчета коэффициента валовой прибыли:

– коэффициента валовой прибыли;

– выручка от n вида товаров;

– производственная себестоимость n вида товаров;

– доля продукции.

Так как ОАО «НЛМК» входит в группу «НЛМК» нужно учесть характеристики и показатели группы.

Группа «НЛМК» – мировой лидер, крупнейшая компания России в области металлургии. ОАО «НЛМК» считается основной платформой для производства стали и плоского проката. 73% реализуемой продукции по всему миру на 2009 год.

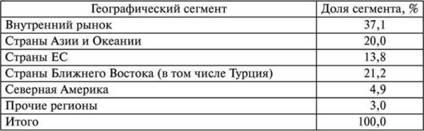

Таблица 1. География выручки

Отсюда можно сделать вывод: на спрос и динамику зависят от мировой экономики и цен на данный вид товара.

В связи с кризисом в 2008 году компания потерпела огромные убытки, но уже в первом квартале 2009 года появился спрос, а в конце года, компания вышла на докризисный уровень.

Неблагоприятное развитие деятельности организации, например, в кризис всегда негативно отражается на всех участниках производственной цепочки «поставщик-покупатель». Так как происходит уменьшение финансового состояния поставщиков сырья, и из-за этого срываются поставки; уменьшается объем не только продаж, но и производства. Вертикально интегрированные холдинги, которые осуществляют контроль от добычи сырья до производства, имеет небольшой иммунитет от кризиса, у них есть защита. Их высокая рентабельность дает возможность существовать за счет собственных средств.

«НЛМК» как раз таки является этой компанией. Практически все перевозки группы () осуществляются с помощью собственного транспорта. Из-за того, что в группу входят несколько предприятий, она обеспечена железорудным концентратом и коксом на , металлоломом – , электроэнергией – . Это дает возможность поддержанию рыночной доли:

- на мировом рынке слябов;

- на российском рынке холоднокатаного проката;

- на российском рынке проката с полимерными покрытиями.

Все в совокупности говорят о том, что на компанию в малых количествах влияют негативные тенденции на рынке сбыта, однако резкое снижение цен, снижает выручку. Поэтому снизилась рентабельность, но это не повлияло на снижение группы с места мирового лидера черной металлургии.

Вывод по показателям динамики и структуры расходов ОАО «НЛМК» за 2008 и 2009 гг.: снизилась себестоимость – повысилась выручка с до . Это объясняется снижением затрат и при этом сохранением постоянных расходов. Не могут сокращаться:

- амортизация основных средств;

- расходы на ремонт и обслуживание оборудования;

- затраты на внутризаводское перемещение грузов;

- лизинговые платежи;

- заработная плата управленческого персонала цехов;

- отопление, освещение;

- и т.д.

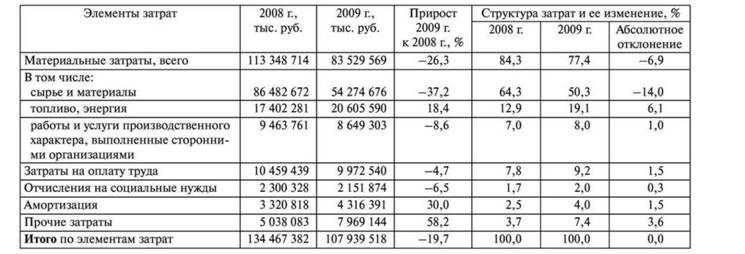

Повышение себестоимости при уменьшении выручки говорит о снижении запаса прочности. Дополнительную информацию о затратах можно получить, посмотрев таблицу 2. Производство ОАО "НЛМК" показано высокой материало- и энергоемкостью. Материальные затраты – (больше всего затрат приходятся на материалы и сырье). На 2009 год: материальные затраты снизились на пункта (на сырье и материалы – ), затраты на топливо и энергию увеличились.

Исследуя и оценивая изменения величины и структуры затрат, нужно смотреть на пояснения в отчете о прибылях и убытках за год. В записях будут указаны факторы, которые негативно влияли на продажу, а также последствия кризиса.

Таблица 2. Дополнительная информация о затратах

Преимущество группы «НЛМК» – малозатратное производство стали. Это делает компанию выигрышной на рынке. Мероприятия на оптимизацию:

- из-за сокращения спроса, снизили цены;

- в кризис пыталась ограничить употребление иного сырья.

Технологическое оснащение помогло снизить расходы без потери качества продукции Стойленского горно-обогатительного комбината. Т.е. были снижены закупки чужого железорудного материала. Был уменьшен расход на металлолом для изготовления чугуна.

Вывод: для максимальной эффективности работы во время кризиса были найдены и применены решения по использованию внутренних резервов, а также повышена мощность, и были проведены сокращения. Все это уменьшило затраты на .

Необходимо оценить работу уменьшения энергоемкости. Главный нефинансовый показатель – трата энергии на стали . Это объясняется выводом из работы 4 коксовых батарей, применением энергосбережения, изменение техники работы и т.п. Эти показатели применяются для исследования и оценки динамики денежных показателей и для контроля над воплощением плана – это важно для оценивания деловой активности.

Вывод по отчету за год организации ОАО «НЛМК»:

- общий объем продаж металла в году – миллионов тонн (на выше);

- один работник производит в году – тонн на человека по группе, по предприятию – тонн на человека.

Вывод

Традиционны подход (коэффициентный анализ) – используют для оценки значимости коммерческих и управленческих расходов в формировании прибыльности. Это необходимо для анализа эффективности деятельности. Факторы, которые мы рассмотрели выше, влияют на величину и динамику дохода от продажи. Для исследования и оценивания чистой прибыли первоначально необходимо понять состав, динамику, структуру прочих расходов и доходов (учитывая стабильность). Также необходим анализ денежного потока. Это все определяется эффективную или неэффективную деятельность организации.

- Показатель выручки от продажи включает:

- объем продаж (некоторые товары могут быть не оплачены по условиям договора – дебиторская задолженность);

- товары обменом (без денежных начислений).

Это говорит о том, что в отчете о прибылях и убытках выручка будет неравномерной.

- Коэффициент ликвидности растет при признании доходов и расходов, при росте прибыли и ее неизменности при поступлении денег от клиентов (применяется в исследовании кредитоспособности).

- В составе прочих доходов и расходов есть показатели, от которых не поступают деньги, но они влияют на чистую прибыль.

Навигация по статьям