Статью подготовили специалисты образовательного сервиса Zaochnik.

Инвестиционная деятельность: система показателей рентабельности, оценка эффективности

Содержание:

- 08 декабря 2023

- 8 минут

- 28

Экономическая эффективность работы предприятия обеспечивается за счет эффективной инвестиционной стратегии и составленной на ее основе рабочей программы. Только в этом случае можно создать экономическое благополучие компании в долгосрочной перспективе. Работа по использованию инвестиций зависит от множества внешних факторов, например:

- сложившаяся на рынке конъюнктурная ситуация, то есть, появление или исчезновение конкурентов и связанное с этим приобретение или утрата части рынка;

- прогнозирование потенциального рынка закупок материальных ресурсов, необходимых для производственной деятельности;

- применение наиболее оптимальных методов управления процессами инвестирования;

- выбор способов влияния на продолжительность инвестиционных циклов.

Эффективность инвестиционной деятельности можно оценить на любом этапе. Самым важным моментом в этом процессе является точное соизмерение всех изменений затрат и доходов не только по отношению к проекту, но и без него. Для создания объективной среды, следует разрабатывать несколько альтернативных проектных решений.

Цель инвестиционной деятельности

Высокий уровень конкуренции – обязательное условие, в которое попадают все современные бизнес-структуры. Для сохранения своих позиций компании вынуждены постоянно совершенствовать свои технологии и расширять сферы деятельности. В определенный момент развития руководство предприятия понимает, что дальнейшее успешное освоение рынка невозможно без привлечения денежных средств. Инвестиции дают возможность получить дополнительные конкурентные преимущества и, как правило, являются мощным стимулятором производственного и финансового роста.

Отдельно нужно рассматривать ситуации, когда собственники принимают экономически целесообразное решение о продаже организации. Такая необходимость может появиться при желании предпринимателей сменить сферу деятельности. Основной целью в этом случае – продать фирму с наибольшей выгодой. Инвестиционные мероприятия, которые направлены на реализацию данной задачи, определяются как предпродажные.

Для каких бы целей не использовались финансовые вложения, для их грамотного применения очень важна правильная оценка эффективности инвестиционной деятельности.

Классификация методов анализа инвестиционной деятельности

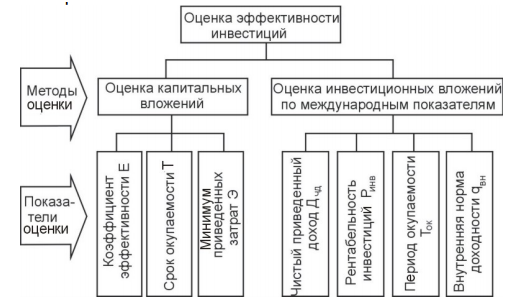

Оценка активности инвестирования строится на сравнении инвестиционных вложений с результатами, появившимися в итоге внедрения в жизнь предпринимательского проекта. От профессионализма использования методов оценки денежных вложений зависит достоверность, объективность и полнота аналитики. В настоящее время применяются такие методики оценки:

- Сравнительная экономическая эффективность капиталовложений по критериальным показателям, включающим срок окупаемости (Т), коэффициент эффективности (Е), приведенные затраты (Эпр).

- Инвестиционные вложения по критериальным показателям, которые приняты в международных стандартах. В этом списке показатели: рентабельности инвестиций (Ринв), чистого приведенного дохода (Дчд), внутренней нормы доходности (qвн), периода окупаемости (Ток).

Система всех показателей демонстрируется на рисунке:

Целесообразно рассмотреть наиболее важные методики, посредством которых проводится оценка эффективности инвестиционной деятельности предприятия.

Метод оценки капитальных вложений

Основным результатом производственной деятельности компании является прибыль.

Прибылью считается конечный итог финансовой деятельности организации, который определяется как разность выручки и затрат.

С целью увеличения прибыли компании следует стремиться к максимальному снижению затрат. Основные составляющие суммарных затрат (себестоимости годового объема продукции (Сп):

- материальные (М);

- заработная плата (Зп);

- амортизационные отчисления на восстановление производственных фондов (Фоф).

Таким образом, , где – годовая норма амортизации основных производственных фондов.

Коэффициент сравнительной экономической эффективности дополнительных капиталовложений Е применяется для оценки полученной выгоды в сравнении с дополнительными единовременными вложениями и рассчитывают по формуле:

, где и – показатели себестоимости на разных этапах проекта, и – показатели дополнительных вложений на разных этапах проекта, – нормативный коэффициент экономической эффективности капитальных вложений.

– обратная величина, называемая показателем срока окупаемости дополнительных капиталовложений, для нее расчета применяется формула:

, где – нормативный срок окупаемости дополнительных капитальных вложений.

и выбираются достаточно субъективно, поэтому оценка и приблизительна. Данные показатели оценивают целесообразность выбора конкретного инвестиционного проекта из двух вариантов по величине капитальных вложений. Если один вариант необходимо определить из многих, лучше всего применить третий показатель – минимум приведенных затрат , рассчитав его посредством выражения:

.

Исходя из данного показателя, наиболее выгодным вариантом будет считаться тот проект, суммарные затраты которого стремятся к минимуму. Повышение этой величины нежелательно. Эпр, стремящийся к минимуму, требует реализации некоторых условий:

- одинаковое качестве выпускаемых товаров;

- одинаковый объем годовой продукции;

- предварительная оценка вариантов по абсолютным критериям эффективности, например, заработной плате или прибыли;

- норма одинакова на протяжении всей продолжительности проекта.

Стоит отметить, что одновременно соблюдать эти условия очень трудно, поэтому показатель минимума характеризуется ограниченностью по времени.

Методы оценки рентабельности

В главах Международных стандартов в сфере инвестиционного проектирования большое значение уделяется анализу рентабельности.

Рентабельность – это относительный показатель экономической эффективности, который в комплексе выражает степень оптимальности применения трудовых, материальных, денежных ресурсов.

Система показателей рентабельности включает рентабельность:

- собственного капитала;

- валовую;

- продаж;

- активов;

- основных средств;

- персонала;

- суммарных активов;

- активов бизнеса;

- производства;

- задействованного капитала;

- инвестированного, перманентного капитала.

Рентабельность инвестиций рассчитывается по формуле: .

Рентабельность собственного капитала применяется для оценки влияния эффективности финансового рычага и рассчитывается по формуле: , где – это собственный капитал, – ставка привлечения заемного капитала.

Оценка эффективности инвестиционной деятельности представляет собой многопараметрической оптимизационной задачи. От правильности ее решения зависит принятие окончательного решения о вложении финансовых средств.

Навигация по статьям